Aprender a ajustarse: Los efectos de las depreciaciones del tipo de cambio en la inflación en América Latina

Por Yan Carrière-Swallow y Bertrand Gruss

(Versiones en English y Português)

La caída de los precios mundiales de las materias primas y la normalización de la política monetaria en Estados Unidos han contribuido a depreciaciones de las monedas en toda América Latina. La teoría sugiere que una depreciación del tipo de cambio genera inflación al impulsar al alza los precios de los bienes y servicios importados, gatillando lo que los economistas denominan “traspaso del tipo de cambio”.

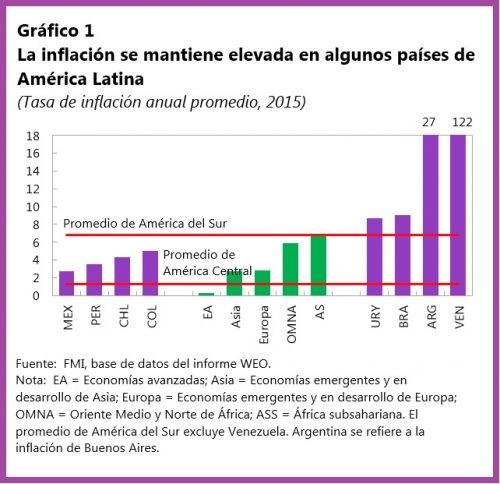

En efecto, mientras que los precios se han estancado en el resto del mundo, están aumentando en América Latina. La inflación se ha mantenido persistentemente por encima de las metas del banco central en algunos países, y dos de las economías más grandes de la región —Venezuela y Argentina— registran las tasas de inflación más altas del mundo (gráfico 1). Si recordamos la inestabilidad que acompañó las grandes depreciaciones registradas en la región durante los años ochenta y noventa, ¿deberíamos preocuparnos por el impacto de las depreciaciones actuales en la inflación? Sí y no. En los países donde los regímenes monetarios han mejorado considerablemente en las últimas dos décadas, la tasa a la cual las depreciaciones del tipo de cambio se traspasan a los precios internos es mucho más baja que en el pasado. Pero en otros países Latinoamericanos, los efectos de traspaso del tipo de cambio siguen siendo mayores de lo que sería esperable.

Reevaluación del traspaso del tipo de cambio en América Latina

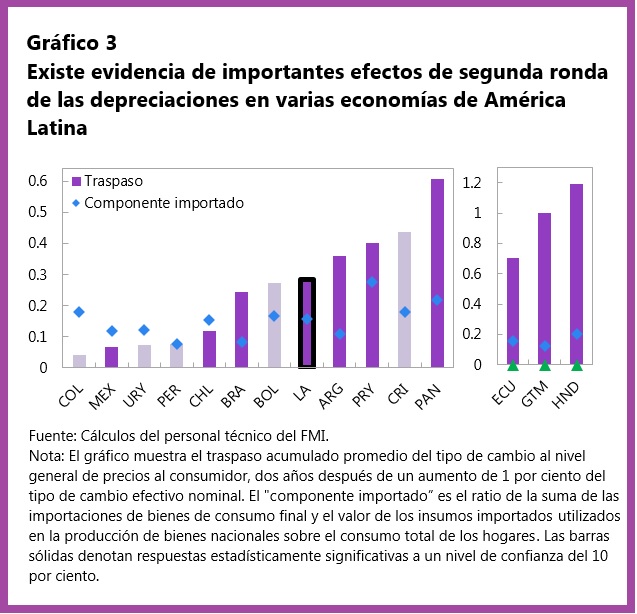

En la última edición de nuestras Perspectivas económicas: Las Américas se reexamina el tema del traspaso del tipo de cambio en América Latina. En un trabajo preparado conjuntamente con Nicolás Magud y Fabián Valencia estimamos, en primer lugar, cómo los precios al consumidor se han visto afectados por las depreciaciones del tipo de cambio nominal en un amplio grupo de países desde finales de los años noventa. Luego comparamos estas estimaciones del traspaso del tipo de cambio con el componente importado del consumo interno, ya que es esperable que los precios de los bienes adquiridos en el extranjero respondan estrechamente a la evolución del tipo de cambio—por razones en gran medida fuera del control del banco central del país. Esto nos brinda un valor de referencia para el traspaso del tipo de cambio, más allá del cual podríamos sospechar que existen factores de segunda ronda contribuyendo al aumento de la inflación —tales como un elevado nivel de indexación en los contratos salariales y de precios, o alzas automáticas de precios en respuesta a cambios en las expectativas de inflación.

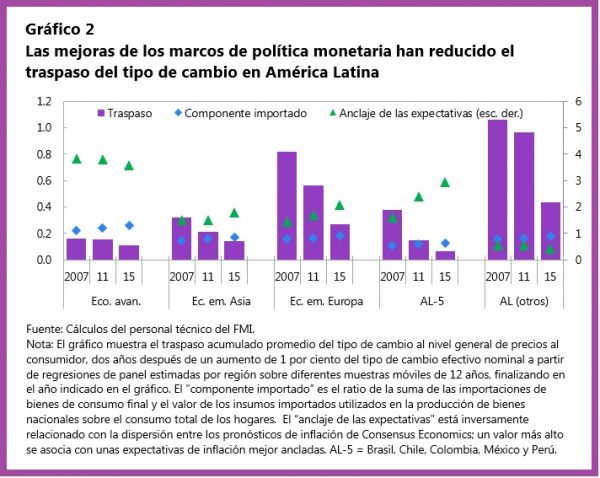

Nuestros resultados apuntan a que el traspaso del tipo de cambio en las economías emergentes se ha reducido drásticamente a lo largo del tiempo. El traspaso ha caído en hasta un 80 por ciento en el caso de los países Latinoamericanos con regímenes de metas de inflación de más larga trayectoria, alcanzando una tasa de menos del 10 por ciento (gráfico 2). Dicha tasa es ahora menor que la proporción de las importaciones en la canasta de consumo interno, una característica que antes estaba limitada a las economías avanzadas como Australia, Canadá y el Reino Unido. Esta comparación sugiere que los efectos inflacionarios de segunda ronda ya no juegan un papel preponderante en esos países.

De acuerdo con nuestro análisis, este sólido desempeño está relacionado con las mejoras de la credibilidad de los bancos centrales desde finales de los años noventa. Con bancos centrales más sólidos y más independientes en la región se ha logrado anclar mejor las expectativas inflacionarias, evitando así aumentos de precios de los bienes no transables a raíz de las depreciaciones. Esto en gran medida explica por qué los impactos inflacionarios de los recientes episodios han sido moderados en países con regímenes de metas de inflación bien establecidos, como Chile, Colombia, México y Perú, a pesar del tamaño de las depreciaciones observadas.

Pero las estimaciones del traspaso del tipo de cambio varían sustancialmente entre países de América Latina, y nuestras estimaciones apuntan a que los efectos de segunda ronda siguen siendo importantes en la región (gráfico 3). Si bien nuestro análisis no recoge plenamente los efectos de las mejoras de los marcos de política logradas muy recientemente, sugiere que muchos países todavía tienen bastante camino por recorrer en materia de credibilidad de sus bancos centrales. Con el tiempo, a medida que vayan estableciendo una trayectoria sólida de cumplimiento de sus metas de inflación, el traspaso del tipo de cambio probablemente seguirá disminuyendo aún más en la región.

¿Se mantendrán firmes las anclas?

A pesar de la caída en el traspaso del tipo de cambio, el tamaño y la persistencia de las recientes depreciaciones han generado efectos suficientes para empujar la inflación fuera del rango meta del banco central en muchos países de la región. En los países donde las monedas se han depreciado en forma repetida en respuesta a una secuencia de shocks externos, los bancos centrales han tenido que hacer frente a la tensión de mantener una política monetaria expansiva para respaldar la débil demanda interna, a pesar de que la inflación permanecía fuera del rango meta durante un período prolongado. Esto, naturalmente, crea un entorno difícil para la comunicación de la política monetaria en un régimen de metas de inflación. En particular, existe el riesgo de que los mercados comiencen a dudar acerca de las metas del banco central, provocando un aumento de las expectativas de inflación. Por lo tanto, solo es posible mantener una orientación acomodaticia de la política monetaria en la medida en que los mercados crean que el banco central cumplirá a mediano plazo su compromiso con las metas de inflación. De lo contrario, los avances en materia de credibilidad del banco central acumulados durante un largo período y con tanto esfuerzo podrían perderse rápidamente.

En este sentido, nuestras recomendaciones se basan en dos pilares igualmente importantes. En primer lugar, en la medida que los bancos centrales comuniquen claramente los factores que están impulsando a la inflación por encima de la meta y las razones que fundamentan sus decisiones, la política monetaria podrá mantener una orientación acomodaticia mientras las expectativas de inflación se mantengan bien ancladas. En segundo lugar, si las expectativas de inflación a mediano plazo comienzan a desviarse de su meta, los bancos centrales deberán estar prontos a tomar medidas proactivas de política. En efecto, la mayoría de los bancos centrales en la región han actuado ante un aumento de las expectativas elevando las tasas de referencia en forma moderada, subrayando así su intención de hacer lo que sea necesario para cumplir sus mandatos.

Hasta el momento, las anclas se han mantenido firmes, y la mayoría de los países de América Latina con regímenes de metas de inflación han logrado superar oleadas muy grandes de ajustes externos con relativo éxito, respaldando sus economías con políticas acomodaticias al mismo tiempo que toleraban, de manera acertada, un incremento transitorio de la inflación que estaba fuera de su control. Las reducciones constantes del traspaso del tipo de cambio a lo largo de las últimas dos décadas han ayudado a que esto sea posible.